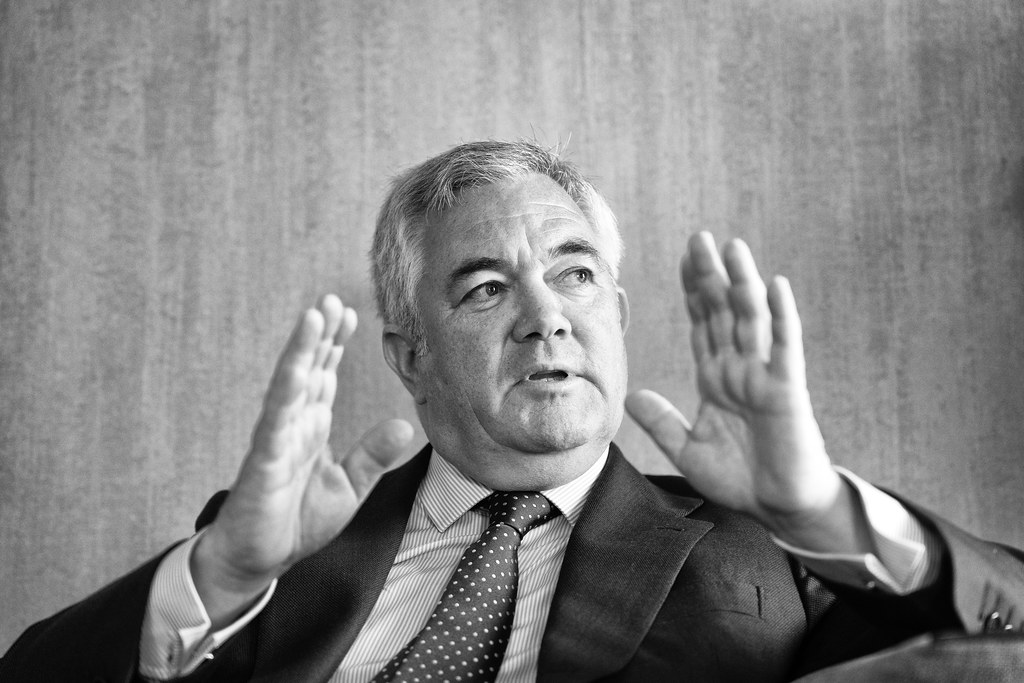

Santiago Satrústegui (Madrid, 1964) es presidente de Abante, una entidad financiera especializada en el asesoramiento a clientes y la gestión de sus inversiones. También preside EFPA España (European Financial Planning Association). Fundó Abante Asesores hace más de veinte años con la idea de que el cliente fuera la persona y no su dinero, «algo que en finanzas es atípico y muy complicado de hacer», dijo en sus inicios. Dos décadas después, sigue defendiendo la independencia como la mejor garantía de un servicio de calidad y prioriza a las personas que asesoran, y sus circunstancias, como la mejor manera de evitar conflictos de interés. Pero ninguna circunstancia vital es ajena a los avatares sociales, políticos y geopolíticos que vivimos, y que, lejos de llevarle a la melancolía, le han despertado una curiosidad genuina por la filosofía que comparte divulgando las humanidades por cuenta propia, o en compañía de otros.

No todo el mundo está familiarizado con el sector financiero, nos gustaría primero que nos contases en qué consiste la banca privada, a quién se dirige y en qué se diferencia de otros servicios financieros.

Hay muchos nombres para definir lo que hacemos: banca privada, asesoramiento financiero, gestión de inversiones… quizá lo que hacemos nosotros en Abante es un poco especial, y empezamos hacerlo hace veintiún años precisamente con la idea de hacerlo distinto. De un modo sencillo, ayudamos a la gente con sus inversiones.

Fundamentalmente, la banca privada son entidades financieras que ayudan a las personas a invertir su dinero, y creímos desde el principio que a esto había que darle un poco la vuelta. Cuando pudimos hacer desde Abante un proyecto como a nosotros nos gustaba, desde la independencia, para poder ayudar a la gente a tomar buenas decisiones de inversión se tienen que plantear contigo su proyecto biográfico, y una vez que se define ese proyecto y sabes cuáles son sus objetivos vitales, qué necesitan y qué quieren hacer, es cuando hay que buscar que los mercados financieros le den la rentabilidad suficiente para conseguir esos objetivos. Lo importante está en alinear todo este tema personal y luego ir al mercado financiero y pedirle buenas rentabilidades, invertir en buenos productos, diversificar correctamente, entender bien los riesgos y enfrentarte a toda esa incertidumbre que es el futuro ahora mismo, que es muy complicado.

Insistes mucho en la palabra independencia, ahora la has vuelto a mencionar, ¿por qué es tan importante que sea independiente el asesoramiento financiero a los particulares?

Creo que es una cuestión de compromiso personal y creo que el cliente, cuando te busca y te da su confianza, lo que quiere es que estés comprometido. Si estás comprometido pero no eres independiente, porque trabajas en una entidad que tiene otros negocios o es una multinacional, un día esta puede decidir que quiere hacer otra cosa, y entonces tienes que asumir lo que la entidad te diga. Creo que la independencia lo que te permite es estar seguro de que vas a hacer las cosas como te has comprometido y, además, por todo el tiempo en el cual te has comprometido. Para tener esta relación con tus clientes, la independencia es fundamental.

La independencia ya está en la regulación, probablemente no demasiado bien entendida. Para mí, ser una entidad independiente consiste en que la mayoría del capital sea de sus ejecutivos, y de la independencia derivan dos cosas que son muy importantes. Una es que la independencia tiene que ser a largo plazo. Decía José Antonio Marina que la virtud es un premio de fin de carrera, de hecho, los griegos no hacían biografías hasta que alguien moría para que luego no se estropearan. El compromiso entonces tiene que ser a larguísimo plazo, toda tu vida profesional, y eso la independencia te lo puede garantizar.

El otro tema es que independencia para nosotros no es ser pequeño. Tendemos a relacionar, en el lenguaje común, ser pequeño con ser independiente. Bueno, pues probablemente si eres demasiado pequeño no vas a poder ser independiente. Podrás ser independiente en cuanto a qué hora vas a la oficina o qué ropa te pones, pero la verdadera independencia no es eso, es poder decidir las estrategias, los productos y los planteamientos. De hecho, si eres independiente y eres más grande tu capacidad de independencia será mayor y, por otro lado, tu independencia no le va a quitar posibilidades a tus clientes.

Por eso, para nosotros es muy importante poder ser independientes y también poder tener el tamaño suficiente y adecuado.

¿Podemos deducir entonces que hay ciertos conflictos de interés, aunque sean potenciales, en otras entidades que son menos independientes por tener otros negocios u operar en diferentes países?

Bien, el conflicto de interés puede ser una cosa continua. Incluso una empresa donde los ejecutivos sean mayoría puede tener también conflictos de interés, pero la ventaja de ser independiente es que si tienes la estrategia adecuada, poniendo a los clientes por delante, y eres honesto con ellos, te va a ir mejor. Hay un incentivo positivo, hay una situación virtuosa en la que si eres honesto y lo haces a largo plazo, eso va a sumar, esta es la ventaja de la independencia.

Empezaste a trabajar en Manufacturers Hanover, un banco de inversión neoyorkino que tras varias fusiones y absorciones se convirtió en el Chemical Banking Corporation y actualmente es J. P. Morgan Chase & Co. De allí cambiaste a AB Asesores en los años noventa, en ese momento una asociación de profesionales españoles. ¿Comenzó ahí la búsqueda de la independencia?

Mi experiencia en Manufacturers Hanover fue estupenda y tuve la oportunidad de entender que esta profesión me gustaba mucho, pero también me sirvió para comprender que esa independencia que yo buscaba en un banco así no la podía tener. Durante el ochenta o el noventa por ciento del tiempo el banco va a estar alineado con el cliente, pero habrá momentos puntuales, lo hemos visto a lo largo de las crisis, donde hay un desalineamiento. En ese momento, si te piden hacer otra cosa, o lo haces o te tienes que ir. Entonces comprendí que quería seguir en esta profesión que me gustaba y desde la que se puede ayudar mucho a la gente, pero quería hacerlo desde un sitio independiente. Tuve la suerte de poder trabajar en AB Asesores, que era independiente, y desarrollamos durante muchos años, muy buenos de mercado y muy divertidos, en los que crecimos mucho, un proyecto estupendo.

Lo que ocurrió después es que AB Asesores se vendió [a Morgan Stanley] y volví a tener una situación en la que el propietario de la compañía ya no tenía esa visión. Era un banco muy importante y muy bueno, y dos años después decidieron hacer otra cosa más parecida a lo que hacen los bancos. En ese momento, tuve la suerte de poder tomar una decisión, teniendo muy claro que no quería hacer eso, y apareció la opción de montar un proyecto propio donde de verdad pudiera jubilarme, que era la idea fundamental que teníamos los cuatro socios cuando fundamos Abante en el año 2001. Dado que ya era nuestro proyecto, era una forma de ser independientes para siempre.

Viendo la historia de AB Asesores, la pregunta es si no será el sino de las entidades independientes acabar absorbidas por empresas que son grandes corporaciones. ¿Es viable la independencia a largo plazo?

Yo creo que sí y lo estamos demostrando, llevamos veintiún años, hemos podido crecer, hemos llegado a un acuerdo con Mapfre que es una institución con una solvencia tremenda, con una cultura muy a favor del cliente y con una mentalidad muy de largo plazo. Con su apoyo podemos desarrollar proyectos juntos, con una participación que es minoritaria, que nos da estabilidad, pero que nos deja libres totalmente la gestión. En AB Asesores nadie tuvo nunca ninguna duda de que era absolutamente independiente, y había una compañía de seguros, AIG, que tenía el treinta por ciento de AB Asesores. En Abante, Mapfre tiene el dieciocho por ciento y es una estructura estupenda, estamos muy alineados y nos está permitiendo desarrollar tres compañías que compramos y hemos ido poco a poco integrando, son otros proyectos independientes en los que hay que hacer unas inversiones importantes para que puedan seguir creciendo. De modo que estamos haciendo un Abante cada vez más grande y más independiente, así que la respuesta es sí: puede haber proyectos independientes y grandes, Google es independiente y grande.

En 2001 fundáis Abante de cero, como una startup. Posteriormente, a nivel personal, has invertido en otras como Aire Limpio o Finect. Son dos momentos distintos de entorno económico y tecnológico. ¿Han sido experiencias de emprendimiento diferente o todos los lanzamientos empresariales tienen algo en común?

Son experiencias muy distintas. En el mundo del emprendimiento, en sus fases iniciales, pasa de todo. Yo creo que lo común en todas es que hay un grupo fundador con una pasión, con una idea y una ambición de hacer algo que le da un espíritu de emprendimiento muy potente al proyecto. Normalmente, ese grupo fundador, que tiene una idea más o menos difusa de lo que quiere hacer pero muy potente, consigue las cosas porque no visualiza todo lo que va a pasar por el camino. Debemos de tener alguna herramienta intelectual que nos permite visualizar lo bueno pero no todos los problemas que vamos a encontrar. Esa ceguera, ese foco optimista sobre lo que vas a hacer es muy importante y lo más común. A veces sale bien y otras veces no, pero en general el emprendedor acaba encontrándose con muchas más dificultades de las que había previsto. Aunque hubiese hecho el ejercicio previo de identificarlas todas nunca agotaría las posibilidades.

Hay una frase que me gusta mucho y que se puede aplicar al emprendedor: tiene que tener un cierto desdén por lo imposible. Normalmente te van a decir que lo que quieres hacer, pues no se puede hacer, y, si además tiene un componente de innovación, te dicen que si se pudiera hacer ya lo habría hecho otro. Pero puede que sea una idea realmente nueva, y esa ceguera al contratiempo es a la vez una ventaja, es lo que te hace lanzarte, pero luego tienes que asumir que el camino va a ser mucho más difícil, no puedes de repente chocar con la realidad y venirte abajo. Tiene que haber una cierta inconsciencia, ese desdén por lo imposible, pero luego tienes que ser un poco duro, perseverar.

Publicaste un libro con José Antonio Marina, La creatividad económica, y llamaba la atención que un filósofo se pusiese a escribir con un profesional del mundo financiero. Comienza con una primera cita, de George Soros, que afirmaba que por extraño que pudiese parecer, él, que se había dedicado a cosas muy prácticas hasta hacer una fortuna de ello, en realidad siempre se había basado en varias ideas filosóficas abstractas. ¿Qué tienen en común la filosofía y la economía?

¡Tienen muchísimo que ver! Desde el principio comprendimos que en nuestra aportación de valor a los clientes había que incorporar las humanidades. Tenemos que tratar de entender el mundo y a partir de ahí explicar a nuestros clientes qué hacer. No puedes recomendar nada si no has hecho primero un esfuerzo genuino, real y potente de tratar de entender el mundo, de lo contrario, simplemente, estarías contándole al cliente lo que te cuentan.

Cuando haces ese ejercicio de una forma genuina te das cuenta de que la propia ciencia económica, que no es ciencia para nada, es mucho más imprevisible en la realidad que las fórmulas. Una de las cosas que José Antonio Marina y yo creemos es que hay que coger todos los libros de economía, leértelos primero, y luego tirarlos a la basura porque realmente lo que está pasando hace ya mucho tiempo que no está en los libros. Los libros no decían que podía haber tipos de interés negativos. Si cuando estudiábamos la carrera alguno hubiese propuesto como ejercicio calcular la rentabilidad de un bono con cupón negativo, lo habrían echado de clase, por simpático, y llevamos viviéndolo muchos años.

Para entender el mundo hay que ir más allá. La economía es fundamental y hay que saber lo que se está utilizando, pero es fundamental también la sociología, la filosofía, la medicina para algunas cosas, por ejemplo, porque los problemas de nuestros clientes son biográficos y, en esa biografía, la geriatría es muy importante, hay que entender cuándo una persona es mayor.

En el año 2007, cuando en Abante cumplimos cinco años, le pedimos a José Antonio Marina que viniese a dar una charla, y no parecía que hablar de incertidumbre en aquel momento fuese el tema… Después, fue él el que me pidió, porque yo no me merezco estar en ese libro, hacerlo juntos. A él le interesaba mucho la economía y el libro plantea desde el principio que no podemos hablar ya de economía por un lado, de sociología o de filosofía por otro. La economía es un campo y en un campo hay cosas que se relacionan con otras. Como un campo gravitatorio y todo se relaciona con todo: nos influye la política, nos influye la sociología.

Puedes pensar que una medida económica te parece buena pero quizá sociológicamente no es aceptada, con lo cual no la puedes aplicar. O puede que si la aplicas las consecuencias sean otras que no tenías pensadas. Hay que entender que va todo unido. De hecho, creo que el mundo se ha convertido en un sitio mucho más incierto, y tiene que ver con esta complejidad y que las consecuencias de las cosas tienen muchas aristas. El libro se escribió después de la crisis del 2008 y era una reivindicación del sistema pero anticipando que el sistema tenía que hacer un esfuerzo por reformarse, y cambiar no la economía, sino la visión que tenemos de la economía: si cambiamos esta visión, la economía cambia. Por eso es tan importante integrar las humanidades y tenemos un auditorio, presentamos libros, hacemos coloquios, porque nos parece que es una forma de poder entender lo que es el mundo, e invitamos a muchos filósofos.

También hablabais de la necesidad de fomentar la creatividad para desarrollar soluciones que ahora no vislumbramos. ¿Hasta qué punto la creatividad es algo que se pueda aprender? Muchas empresas llevan años invirtiendo muchísimo dinero en innovación, pero ¿la creatividad es algo que se puede aprender realmente dentro de una gran corporación?

Creo que lo importante es entender bien que la inteligencia creativa no es la que tiene ocurrencias. La inteligencia creativa tiene ocurrencias y las lleva a cabo. Como explica Marina, es la que consigue un efecto. El problema de cómo estamos afrontando la creatividad probablemente sea quedarnos en la ocurrencia, estamos en un mundo ahora donde hay más ocurrencia que consecuencia y por eso muchas veces los proyectos de startup, cuando se enfrentan con los primeros problemas, fracasan sin una fuerza que los lleve adelante.

El emprendimiento está entonces más relacionado con la gestión del proyecto de la idea que con la aparición de la idea en sí.

Somos una sociedad que favorece mucho más y ve con muchos mejores ojos al emprendedor, que al final es el de la ocurrencia, que al empresario, que es el que ha tenido una ocurrencia, que también ha sido emprendedor, pero la ha llevado a cabo exitosamente. Eso no tiene sentido, deberíamos primar y premiar mucho más al empresario, que no deja de ser un emprendedor exitoso. Si primamos la ocurrencia independientemente del resultado, pues al final tenemos lo que tenemos, menos éxito.

En 2016 le hicimos una entrevista a Javier de Vega Seoane, en la que afirmaba que la política y el sector financiero miraban a corto plazo y era el empresario el que miraba a largo plazo. Con cada crisis financiera que pasamos, sobre todo la de 2008, se promulga una vuelta a la economía real, como si la economía real fuese no sé si la única o la más auténtica. ¿Podemos prescindir de la economía financiera?

La idea de economía real versus economía financiera lleva en discusión muchos años, y yo creo que la parte financiera de la economía te da muchísimas más posibilidades. Hay un proyecto que se va a hacer y poder encontrar inversores, poderlo financiar, le da mucha más capacidad de salir adelante.

Una economía sin finanzas tendría muy pocas posibilidades de desarrollo. Hay una duda parecida con la globalización, ¿queremos globalización o no queremos globalización? Un mundo sin globalización sería un mundo con muchas menos posibilidades. Los países desarrollados seguramente empeoraríamos, pero los que empeorarían mucho más serían sobre todo los países no desarrollados, porque precisamente es la globalización lo que les está ayudando al desarrollo.

¿Podemos tener una economía sin parte financiera? Podría darse, pero sería más parecida, no te digo a la Edad de Piedra, pero poco más, a la Edad Media. De hecho, el mundo occidental empieza a desarrollarse cuando los proyectos se pueden financiar. El descubrimiento de América, por ejemplo, lo financia Isabel la Católica. Si no se hubiera financiado, no se habría podido hacer un viaje así en ese momento. La palabra finanza viene de fin, de proyecto terminado. No solo es poner el dinero y a ver qué pasa, el proyecto financiero y financiado es un proyecto que pueda tener un final con un éxito.

Vivimos en la incertidumbre y parece que el mundo del dinero se asusta, ¿qué está haciendo el sector financiero con el dinero?

El miedo es una cosa histórica, no es la primera crisis. Este año 2022 ha sido un año complicado por dos temas que son los riesgos de la inflación y la invasión de Ucrania por parte de Rusia, pero hemos tenido hace dos o tres años la pandemia, y antes estábamos en Europa preocupados porque el euro se rompía, por el Brexit, y anterior a todo esto, la crisis financiera de 2008. Siempre hay situaciones de crisis que son siempre crisis de confianza. Y los inversores, para tratar de conseguir rentabilidades, en esos momentos no se tienen que refugiar, es en esos momentos cuando hay que invertir. Las buenas inversiones se hacen cuando en los momentos de mayor incertidumbre y de mayor caída de los índices o de los precios activos eres capaz de entender que, como tienes un proyecto de largo plazo, es el momento en el que tienes que comprar.

Decía alguien que el mercado es un mecanismo que cambia el dinero de manos, en el que aquellos inversores que son más sensatos y gestionan bien sus emociones se quedan con el dinero de aquellos inversores que son más insensatos y gestionan peor sus emociones. Es un mecanismo que retribuye a aquel que es capaz de asumir correctamente los riesgos y penaliza al que no gestiona bien las emociones. Las crisis son realmente grandes oportunidades… pero solo si tienes un plan. Por eso la parte biográfica que explicaba al principio es tan importante. Si no tienes un plan no hay ninguna razón por la cual tengas que tener tu patrimonio perdiendo dinero en ningún momento. Pero claro, si no estás dispuesto a que tu patrimonio pierda dinero en algún momento, también tendrás que renunciar a cualquier tipo de rentabilidad.

Habéis lanzado un spot que voy a definir como inquietante, es un cortometraje que acaba con el lema «porque la riqueza no es solo el dinero». Entonces, ¿qué es la riqueza?

Realmente lo ves y te provoca, porque transmite muy bien las emociones, y lo que tratamos de decir, desde el punto de vista antropológico, es que nuestra relación con el dinero no ha sido nunca correcta, probablemente, en la historia de la humanidad. Ni siquiera nosotros ahora mismo estaríamos educados en una buena relación con el dinero. Sale ese niño que podríamos ser cualquiera de nosotros hace unos años corriendo, asustado, escondiendo el dinero en su cajita. ¿Por qué no es la relación correcta? Porque en el fondo es como si fuésemos nosotros los que tuviéramos que proteger el dinero, cuando realmente es el dinero el que tiene que ayudarnos a nosotros a construir nuestro proyecto biográfico. Hay que darle la vuelta a la forma de entender las cosas, nuestro segundo lema es «hay que mirar más allá».

Hay que coger perspectiva y entender que la riqueza, realmente, no es una cuestión numérica de cuánto dinero tienes y a partir de tanto eres rico, sino que es una ecuación: depende del dinero que tengas y de que eso esté alineado correctamente con tu proyecto de vida. Puedes tener mucho dinero y sentirte pobre porque tu proyecto no se puede ejecutar, o porque tienes tanta incertidumbre y tanto miedo que realmente el dinero que tienes no lo estás aprovechando. Cuenta Harari en el libro Sapiens una historia que habla del trigo. Harari dice que el ser vivo más inteligente de todos no es el ser humano, sino el trigo. ¿Por qué? Porque ha conseguido utilizar al ser humano, nos ha generado una dependencia de comer trigo, además un trigo cada vez mejor, y nos ha puesto a su servicio porque nos dedicamos a quitar cualquier otro tipo de especie vegetal del campo y sembramos trigo. La inteligencia del trigo ha sido esclavizar al ser humano para que produzca trigo. Bueno, pues sin ser un ser vivo parece que el dinero ha hecho un poco lo mismo. Nos ha puesto a todos a tratar de generarlo y protegerlo cuando realmente para lo que tiene que servir el dinero es para que nuestros proyectos biográficos se lleven a cabo.

Hay una idea generalizada de que la banca privada es solo para gente que tiene mucho dinero, ¿esto es así o es ya un servicio accesible a rentas medias o bajas?

Si lo llamamos banca privada probablemente sea así, pero si lo llamamos asesoramiento financiero sirve para el que tiene desde muy poco dinero hasta el que tiene muchísimo, es un asesoramiento que necesitan todos, aunque el que tiene menos dinero tiene también otras incertidumbres que son muy importantes.

Un ejemplo de asesoramiento básico es que si tú tienes ahora mismo unos ingresos que estén por encima de la pensión que te va a tocar cuando te jubiles, imagínate un sueldo que sea el doble de la pensión, estás ganando cincuenta o sesenta mil euros, ya sabes que cuando te jubiles tus ingresos van a ser la mitad más o menos. ¿Qué ocurre si tú quieres mantener un nivel de vida más o menos equivalente, que es algo que te mereces por el esfuerzo en tu trabajo, y no pasar a vivir con el nivel de vida de la pensión, que será la mitad? Para tener un resultado económico un poco mejor necesitas hacer un cálculo, necesitas asesoramiento financiero. Lo puedes hacer por tu cuenta, pero te saldrá peor. Me dicen muchas veces, «no, es que yo cuando tenga dinero ya iré a veros». Yo digo, hombre, pues si no has ido a ver a nadie ya tendrías que ir, porque seguramente tienes ya una serie de dudas e incertidumbres que te podemos resolver y podemos hacer un plan para que tu proyecto biográfico encaje mejor.

Lo que nosotros hacemos es asesoramiento financiero, que da mucho valor a patrimonios altos pero también puede dar mucho valor a patrimonios medios, e incluso más pequeños, porque todos tienen que resolver la ecuación de si lo que tengo será suficiente, o cuánto tengo que tener para que mi proyecto biográfico pueda cumplirse.

En los 90 fuiste director general de gestoras de los fondos de inversión y pensiones en AB. Nos contaba Santiago Fernández Valbuena cómo se perdió la apuesta por un modelo de capitalización de las pensiones, se eligió el de socialización, y muchas voces alertan ahora de que este sistema va a quebrar. ¿Podría volver a defenderse un sistema de capitalización y estaría el sector público capacitado para gestionarlo, compitiendo con entidades privadas, o lo ideal sería un sistema mixto?

Bueno, en este momento estamos en una situación tan esquizofrénica en relación con las pensiones que es muy difícil decir nada. Piensa que una parte importante de la provisión complementaria, que eran los planes de pensiones individuales, los han reducido a prácticamente nada. Nos hemos cargado una cosa que había funcionado bastante bien.

En el tema de las pensiones, en general, lo más importante es entender que las pensiones nunca van a quebrar. Para que quiebren las pensiones tiene que quebrar el Estado. Ni las pensiones van a quebrar, ni el Estado va a quebrar. Lo que hacemos realmente, y esto es lo que hay que explicar, es pagar un dinero todos los años que Hacienda recauda, y de ahí va un dinero a los pensionistas. No hay un fondo que por fuera pague las pensiones, es parte de la cuenta anual de entradas y salidas del Estado.

Siempre se van a pagar, pero en la medida en que la capacidad de pagar pensiones se vaya viendo reducida, lo que se pagará estará más cerca de la pensión mínima que de la máxima. Lo que vemos realmente es que la mínima y la máxima tendencialmente acabarán convergiendo. Te va a dar igual a futuro lo que hayas pagado cada año, pagues lo que pagues, obtendrás la pensión mínima. Por eso los planes complementarios son tan importantes, porque tienes que tener una forma de que, si has tenido más suerte, te has esforzado más y al final te vas a llevar la pensión mínima, tengas derecho a sistemas que te permitan hacer tu propio plan.

Pensar que en el modelo público, de donde estamos ahora podamos pasar a un modelo de capitalización… estamos a años luz. Hay que tener conversaciones mucho más básicas antes para empezar a solucionarlo. Lo que hay que entender es que siempre va a haber pensión, pero una pensión cada vez más pequeña en proporción al sueldo, será una pensión de mínimos porque tendremos que proteger a todo el mundo. Luego, el que tenga una situación profesional y económica mejor necesitará complementarlo con otros sistemas, porque no le va a ser suficiente esa pensión mínima para mantener su vida como le gustaría, y es aquí donde interviene la economía financiera que nos gusta criticar tanto, pero que es donde los inversores que tienen un excedente lo utilizan para conseguir una rentabilidad.

Estos días el Congreso ha votado a favor del impuesto temporal de solidaridad a las grandes fortunas. Has sido muy crítico en el planteamiento y tienes artículos publicados sobre el tema. ¿Por qué piensas que sería pernicioso para la propia solidaridad que pretende?

Tal y como se ha planteado se hace totalmente evidente, por eso pienso que será un impuesto que se va a recurrir y que va a resultar inconstitucional. Lo que se pretende es que en algunas autonomías, las que han hecho una elección por un tipo de tributación relacionada con el patrimonio, y además eso ha favorecido mucho al desarrollo de esa autonomía como pasa en Madrid, impedir que se pueda hacer pero por la puerta de atrás, o por un camino que no tiene nada que ver.

Para hacer lo que quieren hacer, el Gobierno y los partidos que están votando esta ley tendrían que deshabilitar a las autonomías, impedir que puedan bonificar el impuesto patrimonio. Pero no han ido por ese camino, han ido por otro, básicamente, porque lo que se está haciendo es una norma contra algunas autonomías concretas. O sea, lo mismo que con el delito de sedición pero al revés, en unos casos legislas para favorecer situaciones concretas y en otros casos legislas para perjudicar situaciones concretas. Si quieres hacer eso, hay otro camino. Si has cedido la posibilidad de bonificar el impuesto patrimonio, pues quítaselo a las autonomías, perfecto. Pero ir por otro camino, hacer un impuesto que es idéntico al de patrimonio y que además puedes compensar con el de patrimonio, porque es lo mismo, pues estás utilizando el canal menos adecuado y estás perjudicando a esas autonomías porque perjudicas a personas que querrían venir a Madrid, precisamente porque Madrid ha optado por una fórmula que es potenciar ser más rico a base de que haya gente que gaste más dinero y que eso genere riqueza para la ciudad y para la región.

Sobre el contribuyente en concreto podemos pensar que, como es poca gente y además tiene dinero, pues qué más da, que se fastidien, pero es que así es como empiezan los totalitarismos. Primero perjudicas a uno, luego a unos pocos más y al final acabas haciendo una legislación a medida para todo el mundo. Tal como se ha hecho es un impuesto para un año en el que nadie se ha podido preparar. En el fondo, creo que tampoco va a ir mucho más allá porque es un impuesto que se va a recurrir, que seguramente se declare inconstitucional. Lo que tendrá que hacer la gente cuando le toque es pagarlo y recuperará el dinero en unos años con una rentabilidad.

Otro de los problemas que tenemos es un gran problema con el lenguaje. Foucault fue el que escribió Las palabras y las cosas, y planteó la deconstrucción. Una vez que hemos deconstruido, ya no se puede hablar de nada porque parece que el lenguaje implica un totalitarismo, estamos volviendo a escribir todo con un planteamiento nuevo. Si lo llamamos impuesto voluntario es una contradicción en sí misma, porque un impuesto es una exacción y si no, sería otra cosa. Si fuera voluntario pues vamos a proponer la creación de un fondo voluntario que no lo gestione la Administración, que lo gestione un equipo profesional y que ese dinero vaya a solucionar determinados problemas.

Esa es una salida y ¿cómo sería esa gestión? ¿Sería pública? ¿Sería público-privada?

Eso no se va a hacer porque no es lo que se pretende. Desde luego no es voluntario, es dudosamente temporal y, ¿por qué es un impuesto solidario si en las comunidades donde hay impuesto de patrimonio no se va a pagar? Es un impuesto solidario solo en aquellos sitios donde se va a aplicar. Yo creo que estamos jugando con el lenguaje continuamente, el político está jugando con el lenguaje todos los días y al final es una broma. El propio título del impuesto ya es una broma, es una farsa.

Javier Hernández Pacheco es otro filósofo que sueles citar. Escribió en el año 91 Elogio de la riqueza y partía de la tesis de que teníamos la obligación de ser ricos, defendía que la tendencia natural de la actividad económica era la cooperación, el interés social, el intercambio solidario. Esto explicaría en parte el éxito y el consenso con el modelo de Estado de bienestar que tenemos. También decía que aunque la tendencia natural era el bien, los malvados que fuesen a la explotación del hombre por el hombre, además de quizá acabar en el infierno lo seguro era que se arruinarían antes. Realmente la crisis de 2008 arruinó a algunos pero casi nos lleva por delante a todos. ¿Sería necesaria cierta regulación a pesar de esta tendencia natural que muchos piensan tiene la especie humana de colaborar en la economía?

Yo creo que el capitalismo es el mejor sistema económico posible, el libre mercado. De hecho, incluso aquellos países que están en las antípodas ideológicas del capitalismo eligen el capitalismo, como ha hecho China. Lo que pasa es que el capitalismo puede funcionar, y es un poco el experimento en el que está el mundo ahora, con libertades o sin libertades. China ha elegido un modelo de capitalismo sin libertades, lo cual a mí no me gusta, es totalmente totalitario. Hay un gran hermano que dice «tú sí, tú no, y si te pasas te lo quito». Es un poco el modelo de Rusia de hace unos años, pero Rusia lo hizo más a lo bestia y le salió mal.

Yo creo en un capitalismo con libertades, pero tiene que tener ciertos límites. De hecho, el capitalismo inteligente será aquel que se autolimite, y en eso ya estábamos, no ha habido un cambio radical. Todas las empresas sabían que tenían que tener un fin social, que tienen externalidades positivas y negativas, y que las negativas hay que compensarlas, eso ya estaba pasando.

Lo que ha ocurrido es que ha habido una crisis financiera en el 2008, producto de que, cuando cae el muro de Berlín —esto lo ha explicado Fukuyama antes y después y ha hecho su mea culpa—, durante una época larga había dos modelos que competían, el modelo comunista, que demostró ser absolutamente catastrófico, y el modelo capitalista. Cuando el comunismo confirma su desastre solo nos queda el modelo capitalista, y ahí tenemos una especie de ilusión, la de que si hacemos que todo el planeta se desarrolle, de una forma natural todos los países acabarán queriendo ser democracias liberales. Esto se llamó Primavera Árabe y no ha funcionado.

La democracia necesita una cultura previa que si no tienes deviene en dictaduras por uno u otro camino. Ha habido una pugna de dos sistemas y cuando ha llegado la crisis del 2008 ha habido un enemigo interno, que es el populismo, que sale. Los ataques que tiene la democracia liberal son desde dentro. La crisis hizo que hubiera un nivel de sufrimiento que ha permitido a los populistas tirar de gente hacia el lado malo, estamos ahora mismo en el proceso de reexplicar todo y de reescribir todo, pero yo creo que volverá a triunfar el modelo de democracia liberal, es decir, democracia, libertades y libre mercado, pero habrá que defenderlo. La democracia liberal no es una cosa que pasa por sí misma. Hay que pelear por las libertades todos los días y si un día te dicen que no puedes hacer no sé qué, tendrás que poder decir que no te parece bien, porque si no, te las van a ir quitando todas, es un poco lo que está pasando. ¿Con base en qué? Pues con base en una ideología que nos están imponiendo a todos. Cada vez podemos hacer menos cosas sin que hagamos daño a alguien, esto es así, y yo creo en la libertad, sobre todo.

Curiosamente, de un país de libertades democráticas como EE. UU., avanzado económicamente y tecnológicamente, salen noticias inquietantes sobre la cultura de la cancelación con origen en sus universidades más prestigiosas. ¿Es posible que esta cultura de la cancelación arraigue igualmente en Europa?

Ya que es posible, es posible. Hay un libro de un profesor de Stanford, Hans Gumbrecht, El espíritu del mundo de Silicon Valley, en el que cuenta la paradoja de que la gente más preparada que va a esas universidades, donde se les está formando como una élite, son los que están precisamente metidos en un movimiento absurdo de cancelación, que es un ataque al sistema muy preocupante. Probablemente en Estados Unidos ya han llegado al nivel de preocupación de tratar de darle la vuelta a esto. Yo creo que en Europa no lo tenemos en la escala que pasan las cosas en Estados Unidos, pero también lo tenemos. Aquí se han cancelado en universidades a determinados conferenciantes, a profesores, en política lo estamos viendo pasar, hay una cancelación violenta y hay una cancelación tácita de autocensura, en determinados ámbitos nos cancelamos porque sabemos no se nos va a entender o se nos va a poner una etiqueta.

Tuvimos un coloquio de otro libro muy interesante sobre esto, de Pablo Malo, Los peligros de la moralidad, que explica que el problema del radical es que tiene que anular la razón, y que incluso un grupo radicalizado exige pruebas de integración que llevan incluso a la negación de la realidad, que el que diga la burrada más grande o niegue de una forma más brutal la realidad, está demostrando compromiso con la secta, que al final es lo que es, y en la cancelación pasa un poco esto.

Está en el germen de los totalitarismos, lo cuenta Haneke en La cinta blanca, sobre el origen del nazismo, 40 o 50 años antes de Hitler.

Por eso decía antes que la clave de la democracia liberal es defenderla, donde tenemos que trabajar es ahí, y si te dejas cancelar y no haces el discurso opuesto al de la cancelación, esta se va apoderando y se crea ese pensamiento único, que es tan negativo.

¿Nos enfrentamos más a las palabras que a las cosas?

El juego del lenguaje y cómo afecta al lenguaje mismo es muy perverso, incluso el lenguaje se ha convertido en una seña de identidad ideológica.

Dependiendo de que en una conversación digas las cosas de una manera o de otra, ya te ponen una etiqueta, aunque hayas dicho lo mismo. En el tema de género, el que empieza un discurso diciendo «queridos y queridas» tiene una etiqueta distinta al que simplemente dice «queridos» porque considera que el queridos comprende también a las queridas. Automáticamente cambia la recepción de tu mensaje, ya te estás posicionando respecto a si había una estructura en la sociedad que hay que romper o si consideras que esa estructura tampoco imposibilitaba distintos tipos de pensamientos.

El lenguaje en un mundo como el que vivimos, con una piel tan fina, se convierte en un arma. Lo hemos visto ahora con el delito de sedición, llamándolo de otra manera, afecta a todo.

Uno de los diques que se intentaron poner tras la crisis de 2008 fue volver a la regulación, que siempre había estado ahí, pero quizás se había relajado ¿la regulación es por sí sola la solución, cuál es su óptimo?

Es que esa es la gran trampa, y lo pusimos en el libro hace mucho tiempo. Cuando vino la crisis de 2008 ya había muchísima regulación, muchísima, una barbaridad de regulación. Lo que pasa es que era una mala regulación, era una regulación absurda, y es un poco donde estamos otra vez ahora, con una regulación brutal. Se regulan cosas que son poco importantes y lo esencial probablemente no se regula. No es un problema de falta de regulación, es un problema de buena regulación.

¿Y qué es lo esencial que no se está regulando?

Lo esencial es el alineamiento de la empresa con el cliente, fundamentalmente.

Un colaborador de Jot Down, Roger Senserrich, que vivió un tiempo en Estados Unidos asesorando a usuarios de servicios sociales, escribió que ser pobre es una mierda y abogaba por mejor estado de bienestar, que en Estados Unidos no es evidentemente como en Europa, para reducir la pobreza. ¿Podemos considerar que el estado de bienestar es la única vía para reducir la pobreza?

Yo creo que el Estado, y todos, tenemos una responsabilidad de mínimos, y además es positivo. Pero yo creo que lo que resuelve el tema de la pobreza no es proteger al pobre, es convertir al pobre en rico o mejorar las condiciones del pobre. Y eso se llama posibilidades. Hay que dar posibilidades y lo triste es que estamos viendo que las posibilidades eran mucho mayores hace cincuenta años que ahora y, de hecho, la ambición por aprovechar esas posibilidades era mucho mayor hace cincuenta años que ahora. Y esto ya casi no se puede decir, casi es un discurso que está prohibido, porque una de las cosas que esta nueva ola de pensamiento está tratando de eliminar es el mérito, el esfuerzo, todos los conceptos que hace años eran importantes. Ahora, cuando a alguien le hablas de esfuerzo, parece que estás haciendo un discurso retrógrado. Está claro que tiene que haber esfuerzo, pero parece que estés culpabilizando a la gente que le ha ido mal, diciendo implícitamente que no se ha esforzado. Estamos llevándonos todas las argumentaciones al extremo y eso es malo, el esfuerzo tiene que tener un retorno.

Por supuesto, todo sistema tiene que tener un suelo y tenemos que ser capaces de proteger a todo el mundo, pero también tenemos que incentivar y favorecer a aquel que arriesga, que se esfuerza y que le sale bien porque crea puestos de trabajo, porque genera riqueza en el buen sentido y eso es positivo. Un país donde la gente no quiera generar riqueza es un país que le irá muy mal. Si es que lo estamos viendo en toda América del Sur y América Central, países que han tenido unas condiciones y unas posibilidades brutales y se han ido destruyendo por el sistema del desincentivo a todas estas cosas.

Últimamente también se habla mucho de las finanzas sostenibles como novedad. ¿Qué margen tienen las entidades para diferenciar entre sí su cartera de inversiones por cumplimiento ODS o por criterios de exclusión? ¿Estos sesgos son sostenibles?

Cuando hablamos de sostenibilidad e inversiones, tenemos ahí un mundo reciente, complejo y yo creo que las cosas hay que explicarlas bien. Hay que separar la sostenibilidad, los criterios ESG, del impacto. Son cosas distintas. Ahora mismo hay muchos proyectos de gente que viene además del mundo empresarial, han sido exitosos y podríamos considerar ricos, que están haciendo cosas para favorecer a la gente. Hay muchísimos casos, o no se cuentan o cuando pasan no gusta, y se prefiere que esa gente lo done al Estado y luego el Estado ya reparta como a alguien le parezca, y hay muchos casos. Eso es el impacto, hacer proyectos que generen consecuencias positivas para la gente que está más desfavorecida y que a la vez sean sostenibles porque ganan dinero. Luego está la ayuda directa, que es la donación para solucionar un problema. Y luego están las inversiones que no son de impacto y que no son pura filantropía, teniendo el cuidado de no estar financiando cosas que podamos considerar que son negativas, y que es lo que llamamos el mundo ESG.

Ahora todo esto se está regulando de modo muy formal, hay una profusión de regulación, pero se ha hecho siempre. Siempre se ha tenido cuidado con dónde se invertía, entre otras cosas, porque si tú haces inversiones en cosas que no debes, tienes una penalización si te van a relacionar con cosas que no están bien.

En el mundo ESG lo que hay que explicar bien es que, desde un universo total de posibilidades, si tú limitas ese universo, este universo limitado siempre va a tener menos posibilidades que el universo total. Es una ecuación matemática sencilla. Te pueden decir, «bueno, es que lo que excluyo nunca va a ser más rentable que lo que no excluyo». ¿Y cuándo lo sea, como ha pasado este año? Este año las inversiones más rentables que ha podido hacer cualquier inversor han sido invertir en energía y en hidrocarburos, porque por los problemas de escasez la energía se ha revalorizado más, y es donde las empresas han subido más. Si los has excluido de una cartera está muy bien, pero tienes que ser consciente de que tu cartera puede dar menos rentabilidad, hay que entenderlo. ¿Qué ocurre entonces? Que eso ya se está blanqueando, y entonces consideramos que si la actividad es la explotación de hidrocarburos, pero se está mejorando, entonces sí es válido para poder invertir. Hay que tener mucho cuidado con dónde estamos. Estamos asistiendo a programas de blanqueamiento, no tengo que decir mucho más, lo estamos viviendo ahora todos los días.

La crisis de Ucrania y el papel de las potencias tradicionalmente fuertes, como Alemania, han puesto sobre la mesa algunos debates. Uno es si es compatible la gestión de la escasez, por ejemplo energética, con la sostenibilidad.

La gestión de la escasez ya empezó con Malthus hace mucho tiempo. Lo que está perfectamente visto y demostrado es que vía desarrollo tecnológico tendremos escasez solo si queremos, hay capacidad en el mundo para aportar energía y para alimentar a todos. Lo que tenemos que ver es con qué tecnologías lo hacemos y cuál es el coste de oportunidad de utilizar unas tecnologías u otras.

De algún modo, ya lo hemos hablado, es compatible. Pensamos sobre si los hidrocarburos son malos porque hay un calentamiento del planeta, que es un tema que me interesa mucho. Lo relevante es pensar que el sistema energético que tenemos ahora mismo no lo podemos cambiar ni en un año ni probablemente en treinta años. Salvo que queramos paralizarlo todo, y en ese sentido lo que está pasando en Alemania y en Europa en general es un buen aviso para la reflexión. Si lo cambiamos rápidamente lo que vamos a tener es una caída importante en el nivel de vida, en algunas prestaciones que tienen que ver con la energía. Si lo mantenemos, vamos a hacerlo bien, vamos a dejar que se siga sacando petróleo porque si no, vamos a tener un gas muy caro que va a encarecer todo los demás. No digo cuál es la solución, lo que digo es que estos temas deberían poderse debatir de una forma sensata e inteligente, hablar de nucleares o de lo que sea. El debate sobre la energía nuclear es fundamental y es absurdo no poder tenerlo. Hoy sabemos que en Alemania, después de Fukushima, cuando Merkel dijo no a las nucleares estaban haciendo trampa y estaban metiendo directamente en sus fábricas el gas ruso que salía muy barato. No estaban cambiando nucleares por fotovoltaicas, estaban cambiando nucleares por gas.

Lo que hay que tener es un debate sensato y luego entender que la sostenibilidad está muy bien pero es más cara. Si tú quieres tener todo sostenible está fenomenal pero la energía nos va a costar más porque la energía que ahora mismo es barata será menos sostenible, tienes que equilibrar esa ecuación. ¿Les podemos decir nosotros a los países en desarrollo que tienen que basar su desarrollo en fotovoltaica y en eólica cuando les va a costar mucho más? Hay que hacer un debate mucho más tranquilo, mucho más abierto que se pueda hablar de todo y sobre todo mucho más inteligente, estamos forzados a hacerlo.

Otro debate al que se enfrenta Europa ahora mismo es si tiene salida al dilema de proteccionismo versus libre mercado. Europa ha basado todo su desarrollo social y económico en el libre mercado y le ha salido bien, sin embargo, vivimos un momento donde a las puertas hay muchos intereses y se hacen leyes antiopas y otras de corte proteccionista. Parece que no sabemos bien si lo mejor es el libre mercado, y que entre todo el mundo a comprar a Europa como parque de atracciones, o un proteccionismo de algún modo temporal o no.

Bueno, no veo tanto dilema. Europa, y todo el mundo que podemos llamar occidental, no tiene opción. Necesita sí o sí el libre mercado y el libre mercado funciona muy bien. El no tener un libre mercado llevaría a otro nivel y a una forma de vivir que nadie querría en nuestras sociedades.

Otra cosa es que puntualmente algunas cosas se vayan a proteger y cuál es el margen de los políticos en cada país para proteger esas cosas. La Unión Europea es un proceso imparable porque ya hemos quemado los barcos y ya tenemos una divisa común, eso no se puede separar. Tendremos una política europea cada vez más importante que la nacional como ya está pasando. Los fenómenos de proteccionismo los podemos tener a nivel de estados o a nivel de comunidades, antes hablábamos del impuesto este raro temporal y al final es un arbitraje fiscal. Se lo están imponiendo a unas comunidades que han optado por el modelo de tener impuesto de patrimonio y les ha parecido bien, y se lo están imponiendo a las comunidades que habían optado por el modelo de bonificar el impuesto de patrimonio y que les estaba saliendo mucho mejor. Eso es otra forma de proteccionismo.

Los gobiernos de los países europeos van a querer seguir teniendo su margen de decisión, decidir sus políticas, pero al final se va a imponer una unidad que no se puede deshacer.

Estaba pensando más en determinados vetos a las empresas asiáticas, por ejemplo, para evitar que pudieran entrar en sectores estratégicos simplemente con una inversión financiera, ni siquiera en la gestión. Hay una corriente en Europa que quiere frenarlo.

Creo que eso tiene que ver con la seguridad, que tiene que ser una política común. Una de las cosas más evidentes que vemos con lo de Ucrania es que hay que tener una política de seguridad común, ahí se incluye esto. No es tanto un tema económico. Si se decide a nivel europeo que el tema de las plataformas digitales es un tema de seguridad, tendrá que hacer caso todo el mundo. Si uno no hace caso está poniendo en riesgo a todos los demás.

Hace un tiempo, cuando los inicios de la guerra de Ucrania, escribiste que China podía jugar un papel de árbitro. ¿Sigues pensando lo mismo?

Creo que ya lo ha hecho. La reunión que hubo de Biden con Xi Jinping fue importante, creo que China no le va a dejar a Putin ir por la vía de la escalada nuclear que, como verás, es un tema del que ya se habla menos, ha bajado bastante.

Hablando con Samuel Gil, cofundador y director de un fondo de capital riesgo que invierte en tecnológicas, nos recordaba que en los últimos 200 años cada vez que ha habido una revolución tecnológica viene asociada una gran burbuja. ¿Qué futuro tienen las criptomonedas ahora mismo?

Con las criptomonedas lo que ocurre, lo dijimos hace ya muchísimo tiempo, es que primero no son dinero, desde el punto de vista patrimonial de nuestros clientes no nos parece que sea un activo invertible, no nos parece que tenga detrás una lógica que nos permita decir esto está caro o está barato. Es algo parecido a si vas al casino. Incluso si decides comprarte un cuadro creo que tiene más fundamento detrás.

No son monedas porque no tienen una gran liquidez, pero como activo, ¿tampoco?

No. La cuestión es que no son dinero, tú por mucho que quieras no le das un bitcoin al taxista. De hecho, si le dieras un bitcoin, tendrías un problema porque un día le estarías dando una cosa que vale mucho y al otro algo que no vale nada. No es dinero, es otra cosa. Y lo que ocurre es que esa otra cosa, que ha tenido muchísima ideología por debajo, que en el fondo ha sido como la canalización de muchas negaciones del sistema en un sentido y otro, además vemos que posibilita muchísimo el fraude, mucho más que en las situaciones tradicionales.

Entonces es un doble problema, lo que hay por detrás tiene poco fundamento y luego encima, si te metes ahí y te engañan, lo que tiene cierta probabilidad, luego no digas que te tienen que rescatar, ya te han dicho que si te metías ahí era tu riesgo. Este es otro de los problemas que tenemos en este momento de la historia. Todo el mundo considera que está muy bien hacer lo que le apetece, pero si te sale mal, te tienen que rescatar, como el que se va a la sierra en plena tormenta y todo el mundo dice no vayas, no vayas, y cuando se ha ido tenemos que movilizar helicópteros. El que estaba en criptomonedas estaba avisado, ahí se ha metido la generación de gente entre 15 y 30 años. Están todos perdiendo dinero en este momento.

Como presidente de la European Financial Planning Association en España, ¿qué papel tiene la EFPA en la mejora de la educación económica y financiera de los ciudadanos?

EFPA es un proyecto de autorregulación. Cuando no era obligatorio, muchas entidades decidimos que era muy importante que los asesores financieros tuvieran un nivel y pudieran acreditarlo. Hacemos un examen y al que lo pasa le damos una certificación y se hace asociado. Ahora mismo somos treinta y tantos mil. Hace años, cuando no era obligatorio certificarse, ya éramos más de diez mil, porque a la gente le gusta acreditar que ha hecho un esfuerzo para estar preparado y poder atender mejor a los clientes, creo que la formación es fundamental en cualquier rama de actividad, asesores más formados, y formados en muchas cosas, van a poder darles más valor.

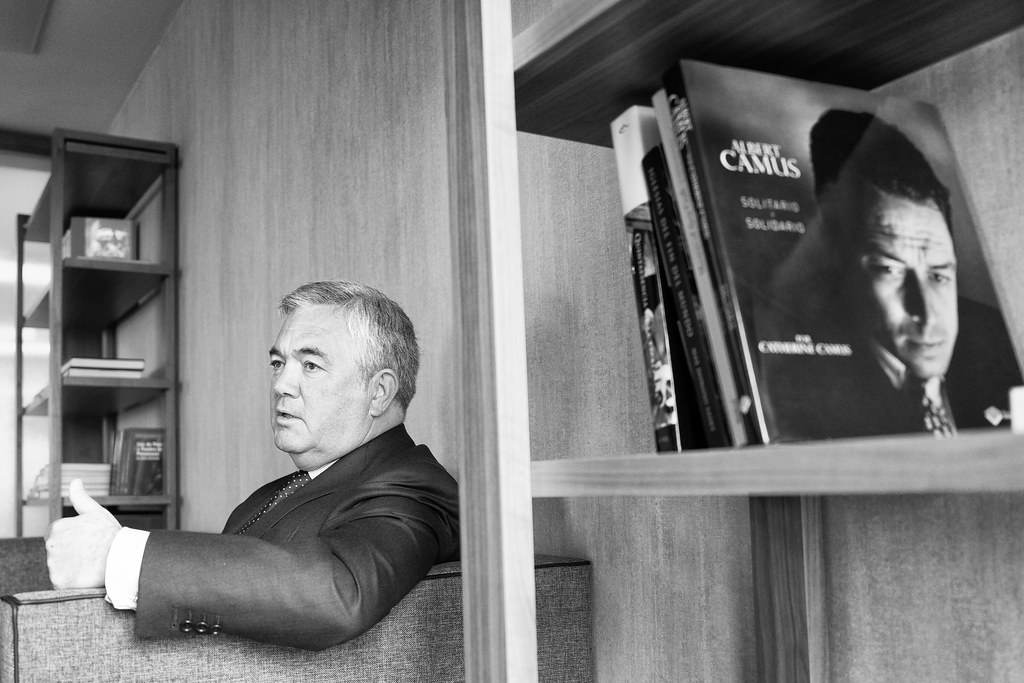

¿Qué libro estás leyendo ahora?

El que ahora mismo tengo encima de la mesa es el último libro de José Antonio Marina, El deseo interminable, sobre las claves emocionales de la historia, del que vamos a tener un coloquio estos días. Es parte de una serie que está escribiendo buscando respuestas en la historia, y pone encima de la mesa que, al final, todo lo que está pasando ahora es producto de una revisión de la Ilustración, esa enmienda a la modernidad que puede acabar en posmoderno, ultramoderno o lo que quieras y yo creo que tampoco el péndulo puede ir al máximo, la razón nos ha traído hasta aquí.

Ahora ya sabemos que la razón está condicionada por la emoción y que al final hay una mezcla. Razonamos con la emoción incorporada, pero eso no puede inhabilitar todo lo que nos ha hecho dar un salto de capacidad y un salto intelectual brutal. Estamos en ver cómo integramos en nuestro entendimiento del mundo la emoción, porque la emoción imposibilita el pensamiento, y las redes sociales, la globalización y la digitalización nos permiten trabajar muy bien la radicalización, que es siempre vía emoción. Tenemos que entender bien las emociones, no digo sacarlas de nuestra vida, pero sí ponerlas en su justa dimensión, porque si no, dejaríamos de pensar, nunca nos pondríamos de acuerdo con alguien desde la emoción. A lo mejor hay que tener más emoción en nuestro ámbito más personal y familiar, si la estamos perdiendo, y quitar emoción a otros ámbitos que deberían ser menos emocionales cuando pensamos, cuando trabajamos, cuando hacemos política.

Para terminar, como en Jot Down somos muy de Proust y 2022 ha sido su año, solo tres preguntas del famoso cuestionario: ¿hay alguna figura histórica que te ponga mal cuerpo?

Bueno, hay muchas. No sé, por no decirte clásicos, quizá algún filósofo que me parezca muy falso…mira, yo creo que un gran culpable de todo lo que está pasando es Ernesto Laclau. Creo que intelectualmente tuvo capacidad, pero dejó algo muy negativo para el mundo, es el gran gurú de todos los populismos.

¿Qué defectos te inspiran más en indulgencia?

En general, creo que soy bastante indulgente y asumo casi todas las cosas, todos los que vengan dentro de un planteamiento personal sincero, me molesta más todo aquello que tenga un componente de falsedad.

¿Tienes algún lema o máxima vital?

Quizá el lema con el que yo me eduqué. En la entrada al colegio había una frase que me parece fundamental, es una frase del Evangelio que dice «La verdad, os hará libres». Me parece fundamental ser verdadero y, sobre todo, utilizar la verdad como forma de estar en el mundo.

Y luego, como decálogos, por un lado la poesía de Cavafis en «Viaje a Itaca», e «If», de Rudyard Kipling, que tiene una profundidad muy potente.

Interesante entrevista. Muchas cosas comentables y matizables. Da muestra del nivel: 0 comentarios. Hay que comparar la entrevista con aquellas que generan debate…

Una cosa que yo creo que la sociedad española no tiene muy presente es que una gran parte del talento y de la gente más brillante trabaja en el sector finanzas/gestión de activos, y creo que esta entrevista es un buen reflejo de ello.